従業員の老後の生活資金を準備するための制度として、多くの企業が企業型DC(確定拠出年金)制度を導入しています。最近では、企業型DC制度を活用して、従業員の自助努力を促す「選択制DC」と「マッチング拠出」を導入する企業も増えています。

どちらも、従業員が自助努力で老後の生活資金を準備できる制度ですが、実際は似て非なるものです。それぞれの違いを知り、より自社に合った制度を選ぶようにしましょう。

1.企業型DCを活用した自助努力制度には何がある?

●選択制DCの概要

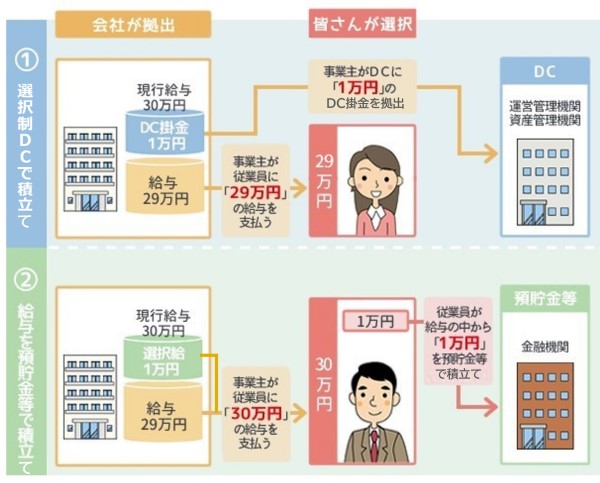

選択制DCとは、従業員が、受取る給与・賞与の一部について、「企業型DCの掛金として拠出する」か、「給与として受取る」かを選択することができる仕組みです。

<選択制DCの仕組みイメージ図>

現行給与30万円のうち、1万円をDCに拠出する場合と全額給与として受取る場合の比較例

●マッチング拠出の概要

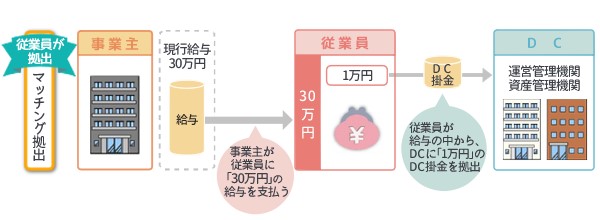

マッチング拠出は、すでに企業が拠出している企業型DCの掛金に、従業員自身が掛金を上乗せすることができる仕組みです。

<マッチング拠出の仕組みイメージ図>

現行給与30万円のうち、1万円をDCに拠出する場合の例

上記の例では、選択制DCとマッチング拠出のいずれも、給与30万円のうち1万円をDC掛金として拠出しているので同じ内容に見えますが、税制、メリット、掛金の拠出可能額などが異なります。

2.選択制DCやマッチング拠出には税制優遇があるって聞いたけど本当?

どちらの制度も、従業員にとって税制面で大きなメリットがあります。税制優遇は「拠出時」「運用時」「受取り時」の3つのタイミングで受けられます。

●「拠出時」の税制優遇

DC制度において拠出する掛金は、非課税扱いとなります。

選択制DCの場合、掛金分が給与としてみなされず課税所得とされません。そのため、同じ金額を給与として受取った場合と比較して、課税対象額が減り、結果として所得税・住民税が減少する可能性があります。

また、マッチング拠出の場合、従業員(加入者)が上乗せ拠出した掛金が全額所得控除(小規模企業共済等掛金控除)の対象になるため、所得税・住民税の支払いの減少が考えられます。

●「運用時」の税制優遇

通常、資金を一般的な金融商品で運用すると、運用によって得られる収益や分配金(運用益)等に対して、税金が課税されます。しかし、DC制度による運用によって得られる運用益に対しては、原則として税金がかかりません。

●「受取り時」の税制優遇

DC制度において退職時の受取額には、原則として課税されます。しかし、税務上、一時金で受取る場合は退職所得として「退職所得控除」が、年金で受取る場合は雑所得として「公的年金等控除」が受けられます。そのため、所得税・住民税が減少し、受取額によっては、非課税で全額を受取れる場合があります。

まとめると、次のとおりです。

<選択制DCとマッチング拠出の税制優遇の違い>

3.企業にとってのメリット比較

企業にとって、導入したときのメリットは、選択制DCとマッチング拠出とで、それぞれ異なります。

1)選択制DCの掛金は「給与」ではないってどういうこと?

選択制DCは、給与から掛金として拠出した分は給与とはみなされず、標準報酬月額の算定の基礎にも含まれないため、企業が負担する社会保険料が軽減されることがあります。

しかし、社会保険料の減少は、企業にとっては福利厚生コスト減のメリットである一方、従業員にとっては社会保険上の保障(厚生年金、傷病手当金、出産手当金、失業給付金、育児・介護休業給付金、労災保険給付金等の水準)が下がる可能性があるため、制度導入にあたっては丁寧な説明が必要になります。

2)マッチング拠出には社会保険料の軽減効果はない?

マッチング拠出は、従業員が自身の資金から掛金を上乗せする制度であるため、選択制DCのような社会保険料の減少はありません。

しかし、企業としては、追加コストをかけずに福利厚生制度の充実を図ることができます。また、従業員の退職後の資金を準備できる選択肢を用意することで、従業員の定着率向上や老後資金への不安の解消等が期待できます。

4.従業員にとってのメリット比較

従業員にとってのメリットは、老後資金の準備をできることの他にどのようなものがあるでしょうか。税金と社会保険料への影響については、それぞれ異なります。

1)所得税、住民税はどうなる?

選択制DCにおいて従業員が企業型DCへの積立てを選択した場合、掛金分が給与としてみなされず給与所得が減るため、結果として、所得税と住民税が下がる可能性があります。

一方、マッチング拠出の場合でも、マッチング拠出分については全額所得控除を受けられるため、同様に所得税と住民税の軽減効果が期待できます。

2)社会保険料はどうなる?

社会保険料については、選択制DCの場合、掛金が給与とはみなされないため標準報酬月額が減少し、結果として社会保険料が下がる可能性があります。一方、マッチング拠出の場合には、標準報酬月額の算定には影響しませんので、社会保険料での恩恵を受けることはありません。

ただし、社会保険料が減少した場合には、従業員の社会保険上の保障(厚生年金、傷病手当金、出産手当金、失業給付金、育児・介護休業給付金、労災保険給付金等の水準)が下がる可能性がありますので、その点を踏まえた対応が必要となります。

<DC掛金を拠出した場合の従業員に対する影響>

*ただし、社会保険料減少にともない、厚生年金、傷病手当金、失業給付金、育児・介護休業給付金、労災保険給付金等が減少する可能性がある点には注意が必要。

5.どちらがメリット大きい? 拠出可能額の違い

従業員にとっては、掛金を多く拠出できるほうが、将来の受取額を非課税で増やすことができます。そのため、掛金として拠出することができる金額について検討することも、従業員のメリットにつながるといえるでしょう。

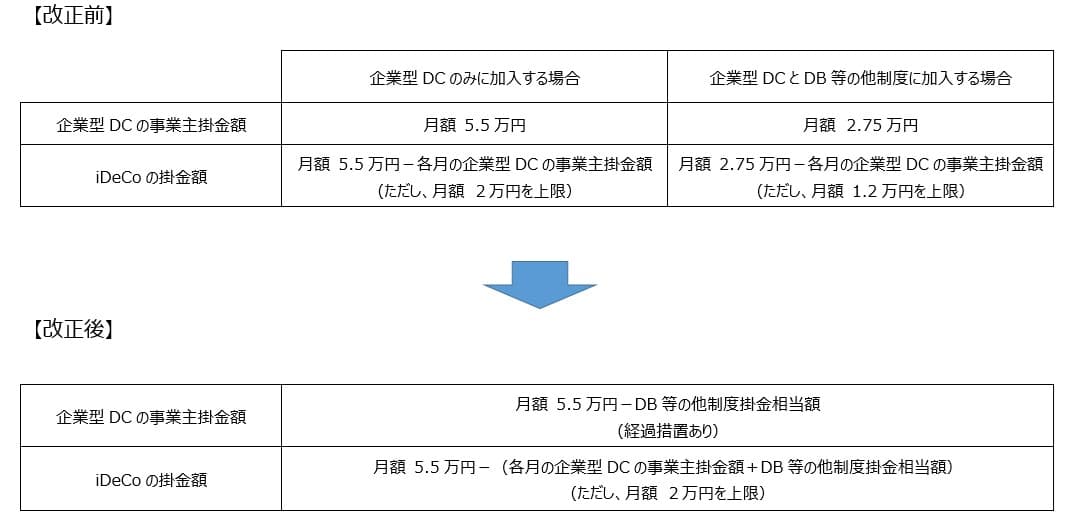

1)選択制DCの拠出限度額

選択制DCには拠出限度額が定められており、毎月の掛金は拠出限度額以下であるように設計しなければいけません。2024年11月30日までは、DB(確定給付型)等がなく、選択制DCのみ導入する場合は月額5万5000円、DB等企業年金と併用の場合、月額2万7500円が拠出限度額です。

2024年12月1日からは、DB等(確定給付企業年金(DB)、厚生年金基金、石炭鉱業年金基金、私立学校教職員共済)と併用の場合、拠出限度額(月額)は「5万5000円-DB等企業年金の他制度掛金相当額」です。つまり、DB等の他制度掛金相当額が5000円であれば、選択制DCの拠出限度額は差額の「5万5000円-5000円=5万円」となります。ただし、2024年12月1日より前に企業型DCとDB等を併用・実施している場合、経過措置として、一定の事由に該当するまで引き続き拠出限度額2万7500円が適用されます。

なお、企業型DCとDB等の拠出額は、個人型DCであるiDeCo(イデコ)の拠出限度額にも影響を与えるので、制度を併用している場合、掛金額の設定に注意が必要です。

(出所:厚生労働省「確定給付企業年金制度の主な改正(令和6年12月1日施行)」)

2)マッチング拠出の拠出可能額

マッチング拠出で従業員が拠出できる金額には、2つの制限があります。

1つは、従業員の拠出金額が企業型DCにおける事業主掛金を超えてはいけないことです。

もう1つは、従業員の拠出金額と事業主掛金の合計が、拠出限度額(※)を超えてはいけないことです。

例えば、拠出限度額(月額)が2万7500円のケースで考えると、事業主掛金が5000円の場合は、従業員の拠出可能額は同額の5000円ですが、事業主掛金が1万5000円の場合は、従業員の拠出可能額は1万5000円とはならず、2万7500円と1万5000円の差額である1万2500円が拠出可能額となります。

(※)DBや厚生年金基金等他の企業年金制度の対象外である従業員の拠出限度額は月5万5000円ですが、企業年金制度の対象である従業員の拠出限度額は月2万7500円(2024年12月1日からは、「5万5000円-DB等の他制度掛金相当額」*)となります。

*ただし、2024年12月1日より前に企業型DCとDB等を併用・実施している場合、経過措置として、一定の事由に該当するまで引き続き拠出限度額2万7500円が適用されます。

このように、拠出可能額には制限があるため、企業が負担する事業主掛金が拠出限度額の半分未満である場合や少額である場合、マッチング拠出では従業員の拠出可能額も少額となってしまいます。そのため、これらの場合には、選択制DCにしたほうが、従業員の拠出可能額は高くなると考えられます。

6.選択制DCやマッチング拠出に関する一問一答

1)導入の際は規約や就業規則への定めが必要?

企業型DCを運営する場合、「企業が拠出する掛金の額の算定方法、その他その拠出に関する事項」を必ず規約に記載しなければなりません。掛金に関するルールですから、選択制DC・マッチング拠出のどちらを導入する場合も規約への記載は必須です。

加えて、選択制DCを導入する場合、給与の一部を掛金もしくは「ライフプラン手当」などの給与として受取ることになりますので、このあたりのルールについて就業規則(給与規程)にも別途定めをする必要があります。

また、マッチング拠出を導入する場合、給与の一部を控除して掛金に充当することになりますので、賃金控除に関する労使協定を新たに締結し直す必要があります。

2)原則60歳に到達するまで積立てた資金を引出すことはできない?

選択制DC、マッチング拠出ともに、原則として60歳になるまで給付は受けられず、途中で引出すこともできません。また、加入期間が短い場合、60歳になっても給付を受取ることができない場合があります。

ただし、企業型DCとして積立ててきた資産が1.5万円以下の人の場合、「脱退一時金」という形で中途引き出しが認められるケースがあり、一定の要件をすべて満たすと、中途引出しが認められます。

3)選択制DCであっても一度加入したら原則やめられない?

選択制DCであっても、従業員が一度加入を選択したら、原則60歳になるまでやめることはできず、給与全額を現金受取りに変更することはできません。

ただし、掛金の金額を変更することは規約で決められた頻度で可能ですので、給与としての手取り受取額を増やしたい場合は、事前に定めた掛金拠出の規定にのっとり、掛金の金額を最低金額まで下げることで対応できます。

4)選択制DCの影響で残業代が減ることがある?

選択制DCを導入する場合、注意が必要なのが残業代への影響です。例えば、現行給与30万円のうち、1万円をDCに拠出すればその従業員の給与は29万円になり、基本給のみを残業代の算定基礎としている場合、時間外労働や休日労働をした場合の残業代も、29万円をベースに計算され従前より額が減ってしまいます。

「給与に回すか」「掛金に回すか」で割増賃金が変動する制度設計だと、従業員が選択制DCの利用をためらってしまうかもしれませんし、「不公平だ」と申し出て来ることも予想されます。法令上はDC掛金として拠出した額を、割増賃金の計算単価に含める義務はありませんが、上記の理由から、掛金分を計算単価に含める制度設計にすることを推奨します。

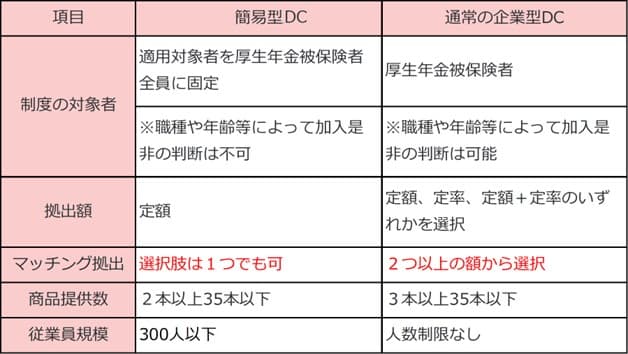

5)「簡易型DC」はマッチング拠出のルールが違う?

通常のマッチング拠出では、従業員が拠出する掛金について、具体的な金額の選択肢を「2つ以上」用意しなければならないとされています。ただし、例外として「簡易型DC」を導入する場合、選択肢は1つでも問題ありません。

簡易型DCとは、中小企業でも少ない負担で運営できるよう、制度設計をシンプルにした企業型DCのことです。 厚生年金被保険者である従業員数が300人以下の企業が対象で、通常の企業型DCとは次のような違いがあります。

(出所:厚生労働省「中小企業向け制度(簡易型DC・iDeCoプラス)の対象範囲の拡大(2020年10月1日施行)」)

以上

(執筆 日本情報マート)

(監修 株式会社ライフヴェーラ代表取締役 ファイナンシャルプランナー(CFP)鈴木さや子)

(監修 人事労務すず木オフィス 特定社会保険労務士 鈴木快昌)

当社から(株)日本情報マートに依頼し執筆していただいた記事を当社で編集したものです。

日本-年基-202410-170-0322-D