1990年代をピークとして企業年金制度全体が後退傾向にある中で、企業型確定拠出年金(DC)は2001年の制度創設以来、着実に普及拡大を続けています。それは企業にとって財務メリットが大きいことが一つの要因です。

詳しく見ていきましょう。

1.確定給付型制度からDCへの移行による財務メリット

DCのコスト計算は極めてシンプルです。あらかじめ定めた掛金の拠出額がキャッシュアウトとなり、そのまま企業会計上の費用となります。将来の退職給付の支払いに備えて負債を計上する必要はありません。

それに対して退職一時金や確定給付企業年金(DB)のような確定給付型の制度は、費用の計算が非常に複雑です。まず、将来の退職金・年金支払のうち、現在までの勤務分に相当する退職金額を現在価値に換算します(退職給付債務)。なお、現在価値に換算する際には、「割引率」を用います。

従業員が勤務を1年重ねることで増加する退職給付債務の増加分(=勤務費用)等の費用処理額を算出します(退職給付費用)。その上で、外部に積立てた年金資産との差額を負債計上する必要があります(退職給付引当金)。

計上すべき費用や負債は支給額の将来見込みのほか、割引計算のもととなる金利の水準や年金資産の運用状況など、本業とは直接関係のない外部環境にも大きく左右されます。

また、DBの掛金額の算定ルールは、企業会計上の費用や債務の算定基準(退職給付会計基準)とは異なるため、キャッシュアウトと企業会計上の費用が一致しないことも企業人事や財務の担当者を悩ませます。

一方、資金の外部積立を行わない退職一時金制度では年金資産の運用リスクを負うことはありません。しかしそのため、退職者が発生する都度、まとまった額の資金の手当てが必要となります。事業再編などにより多くの退職者が急遽発生したときには、資金繰りが問題となる可能性もあり、デメリットといえます。

事業環境や経済環境の変化が早く、先を見通しにくい時代において、財務面での不確定要素が大きい確定給付型の制度は敬遠され、シンプルで予測可能性の高いDC制度が普及拡大してきたというわけです。

【DCの導入形態と主な留意点】

| 導入形態 | 財務・会計視点 | 人事視線 (実施難易度、同意手続き等) |

従業員視点 | ||||

| PBO | 過去の財源 | ||||||

| ① | DBから移行 | DB 減額 |

・移行分のPBO減少 (終身年金がある場合は、終身部分のPBOが減少する効果が大きい) ・DB運用リスク軽減 |

・過去分の移行は、DBの積立金から一括で実施 ・なお、移行部分の積立不足は一括償却要 |

・代議員会定数の議決*1 (代議員の2/3以上) ・DB減額の同意 (対象者の2/3以上) ・移行対象者の同意 (対象者の1/2以上) ・DB規約変更・DC設立の同意 (過半数代表者の同意) |

・終身年金がある場合、終身年金受取分が減少する | ・マッチング拠出を導入する場合、本人拠出部分は税制メリットを享受できる |

| DB 制度終了 |

(同上) | (同上) | ・代議員会定数の議決*1 (代議員の3/4以上) ・移行範囲者の同意 (対象者の1/2以上) ・DB制度終了・DC設立の同意 (過半数代表者の同意) |

・特に受給者にとっては、年金受取ができなくなるため、非常に影響が大きい | |||

| ・受給者がいる場合はPBO削減効果が大きい | |||||||

| ② | 退職一時金から移行 | ・移行分のPBOが減少 | ・過去分の移行は、キャッシュにて分割で実施 (4~8年) |

・退職一時金減額の同意 (過半数代表者の同意) ・DC設立の同意 (過半数代表者の同意) |

・年金受取部分が増加 (想定利回りの設定に留意) |

||

| ③ | DBまたは退職一時金の将来分のみ移行 | ・将来分からPBOは逓減 | ・過去分の移行しないため、キャッシュは発生しない | ・DB減額の同意*2 (対象者の2/3以上) ・DB規約変更*2・DC設立の同意 (過半数代表者の同意) |

・過去分は保証されるため、①②のスキームに比べ、制度変更を受け入れやすい | ||

| ④ | 給与(賞与)の一部を前払退職金とし、任意でDCに拠出できる制度を導入 | - | - | ・DC設立の同意 (過半数代表者の同意) ・給与体系やシステムの変更 |

・福利厚生制度の拡充 ・任意加入のため制度変更を受け入れやすい |

||

*1 基金型企業年金の場合

*2 DB部分を移行する場合

2.DCで果たすべき事業主の責務とは?

このように財務面でメリットの大きいDCですが、確定給付型の制度にはない注意点もあります。

1)従業員自身が資産運用のリスクを負う

企業側の財務リスクが軽減されるのと裏返しに、従業員自身が資産運用のリスクを負うことになります。

企業が拠出した掛金のうち、いくらをどの商品で運用するのか、どのタイミングで運用商品を切替えるのか、いつからどのように給付を受け取るのか、すべて自分で選択しなければなりません。運用環境と自分の選択次第で退職金の額が大きく変わってしまう可能性があります。

2)60歳まで引出しが制限される

他の退職金制度とは異なり、中途退職(60歳未満での退職)の場合にはすぐに給付を受け取ることができず、原則として60歳以降まで待たなければならないことも従業員の不評を買いやすい点です。

60歳まで引出しが制限されている点は、老後資金を確実に確保できるという意味ではメリットと考えることもできますが、従業員の考え方やライフプランは様々です。場合によってはDC以外の制度を組み合わせて提供する等の工夫も必要です。

3)従業員に対する継続的な教育等が必要

いくらDCには財務メリットがあるといっても、それによって従業員が不安や不満を持ち、士気が下がってしまうようでは意味がありません。法的にも、DCを実施する事業主には従業員の利益を最重視した制度運営を行う責任があります(忠実義務)。

具体的には、従業員の特性などを考慮して、老後資金の積立てにふさわしい商品ラインアップとなっているかをきちんと評価したり、従業員に対して継続的な教育を実施したりするよう努めなければならないとされています。

4)制度全体のリテラシー教育も重要

従業員に対する教育は、単に資産運用に関することだけ行っていればよいわけではありません。公的年金を含む年金制度全体の仕組みや、DC以外に会社で実施している退職金制度がある場合にはその説明も含め、ライフプランの中でDCをどのように位置づけ、有効に活用していくかという視点が重要になります。

このように、企業内でDCのガバナンスを充実させていくためには一定の業務負担やコスト負担が必要です。

しかし人生100年時代と言われる中で、DCの実施を契機として従業員のリテラシーを高めていくことは、生涯にわたるQOL(クオリティ・オブ・ライフ)を高め、優秀な人材の確保・定着や生産性向上にもつながっていくのではないでしょうか。

3.更なる普及拡大が見込まれるDC、その背景は?

DC制度が創設された当初は、企業にとって大きな負担となっていたDBに代わるものとしての性格が強調され、従業員に資産運用リスクを押し付けるといった印象が強くありました。

しかし、DCの加入者数は2024年3月末時点で約830万人に達しています(生命保険協会 確定拠出年金(企業型)の統計概況より)。また、退職年金制度がある企業のうち、DCを実施する企業の割合は、2023年1月1日時点で50.3%、DBの44.3%を上回っています(厚生労働省 令和5年就労条件総合調査より)。今後も普及拡大が見込まれるのには、いくつかの理由があります。

1)労働市場の流動化

中途退職者に厳しく、定年退職者や長期勤続者に手厚い退職金制度は日本型雇用の象徴とも言えるものでした。しかし、定年延長などにより就業期間は長期化し、従業員にはキャリアの自律が求められるようになっています。退職金制度のあり方も変容し、従業員の多様なキャリアやライフスタイルに対応していくことが重要になっていくでしょう。

DCは原則として60歳以降にしか受け取れないことから、離転職時にはそれまで積立てた資産を転職先のDCやiDeCo(イデコ、個人型確定拠出年金)に移すことになります。終身雇用が過去のものとなり、労働市場の流動化が進む中で、DCは自助努力による老後資金準備のプラットフォームとなりつつあります。

2)ポイント制退職金との相性の良さ

かつての日本企業における退職金の計算式は、「退職時の基本給×勤続年数に応じた支給率」のような最終給与比例型が主流でした。

最終給与比例型の制度では最後の一時点の給与で退職金が決まってしまい、在職中に、毎期いくら退職金が積み上げられるのかが明確ではありません。

そのため、DCのように毎月掛金を積立ててそれをそのまま支給する仕組みとは整合しないところがあります。

しかし、年功的な要素の強い職能型の給与制度の見直しが広まったことなどから、今では退職金の計算を給与から切り離し、ポイントの積み上げにより退職金を算定する「ポイント制退職金制度」が普及しています。

ポイント制退職金制度では、毎期の退職金の積み上げ額が明確になるため、ポイントの全部または一部をDCの掛金に充てることで、DCを導入することが可能となります。

ポイント制って? 働き方改革にあわせた退職金制度を解説

3)資産運用サポート機能の充実

加えて、近年のICT(情報通信技術)の発展により、インターネット上でポートフォリオ(資産配分)を提案してくれるウェブサービスや、その資産配分を参考に運用商品の比率変更ができるスマートフォンアプリなども登場しています。

DC専用スマホアプリのご案内-NISSAY DC STATION-

従業員に適切な投資判断を行うための情報を届けたり、投資行動に至るハードルを下げたりする仕組みが整ってきており、こうした仕組みを積極的に取り入れ、活用することで、従業員にとってのDCそのものに対する敷居が下がっていくことが期待されます。

4.DCに関する一問一答

1)DCを導入するための手続きは?

企業がDCを導入するには、過半数労働組合(または従業員の過半数代表者)の同意を得て年金規約を作成し、厚生労働大臣の承認を得る必要があります。確定拠出年金規約に定める主な事項は次のとおりです。

- DCを実施する企業の名称・住所

- DCを実施する各事業所の名称・住所

- 企業がDCの運営管理業務の全部または一部を行う場合、その業務内容

- 企業がDCの運営管理業務の全部または一部を金融機関(運営管理機関)に委託する場合、その名称・住所と委託する業務内容

- 年金資産の管理、運用商品の売買、年金・一時金の支払いなどを行う金融機関(資産管理機関)の名称・住所

- 加入者になるための一定の資格を定める場合、その資格に関する事項

- 掛金の拠出に関する事項

- 運用の方法の提示、運用の指図に関する事項

- 年金の給付額、支給方法に関する事項

- 従業員が在職3年未満で加入者資格を喪失した場合、企業に返還する資産の額の算定に関する事項

- DCの実施に要する事務費の負担に関する事項 など

確定拠出年金規約とは別に、就業規則(本則、退職金規程など)への定めも必要です。就業規則を変更する場合、その内容が合理的なものであることを確認(可能であれば、個々の従業員の同意を得るのが望ましい)した上で、過半数労働組合(または従業員の過半数代表者)の意見を聴取し、所轄労働基準監督署に届け出ます。また、規約において、就業規則をもとに加入者資格などを定めた場合には、規約の承認(認可)申請の際にも当該就業規則の添付が必要となります。

2)DCの商品ラインナップはどのように構成すべきか?

DCの運用商品は、企業が契約する運営管理機関が選定し提示したラインアップの中から加入者が選択することとなるため、加入者の立場に立った商品の選定及び構成が重要となります。商品提供数は3本以上35以下で設定することになっていて、大きく

- 元本確保型(定期預金や保険商品):安全性が高く、安定した収益が得られる

- 価格変動型(投資信託など):元本割れのリスクはあるが、高い利回りが期待できる

に分けられます。

運用商品は20本程度を選定するのが一般的で、例えば、元本確保型を3~4本、価格変動型は投資対象ごとに1~2本ずつといった具合に採用します。

なるべく商品のバランスが偏らないようにした上で、従業員の利益になるよう「より利率の高い商品はないか?」「より手数料の安い商品はないか?」などを検討していきます。

3)選択制DC、マッチング拠出とは?

DCを導入している企業の中には、従業員がより柔軟に資産形成に取り組めるよう、「選択制(給与財源)DC」や「マッチング拠出」を導入する企業もあります。

- 選択制(給与財源)DC:従業員が、受取る給与の一部について、「給与を減額して企業型DCの掛金として拠出する」か、「従前どおり給与として受取る」かを選択できる仕組み

- マッチング拠出:すでに企業が拠出している企業型DCの掛金に、従業員自身が掛金を上乗せすることができる仕組み

選択制DCとマッチング拠出については、以下のコンテンツで詳しくご紹介しています。

何が違うの? 「選択制DC」と「マッチング拠出」を比較

4)DCとDBの違いは?

DCとDBの最も大きな違いは、

- DCは、給付額が社員の運用成績で決まるので、予定通りの運用ができなくても、会社は責任を負わない

- DBは、給付額があらかじめ決まっているので、予定通りの運用ができない場合、会社が追加の拠出をしなければならない

という点にあります。その他にも次のような違いがあります。

【DCとDBの比較】

| 種類 | DC(企業型確定拠出年金) | DB(確定給付企業年金) | |

| 加入者 | 厚生年金の被保険者で、企業が定める従業員 | 厚生年金保険の被保険者で、企業または基金(企業年金基金)が定める従業員 | |

| 拠出の上限額(月額) | 5.5万円-DB等の他制度掛金相当額(注) | 上限額の定めなし | |

| 掛金の負担 | 原則企業だが、従業員の拠出も可 | 同左 | |

| 税制優遇 | 拠出時 | 全額損金算入。従業員拠出分は全額所得控除の対象。従業員拠出分(給与・賞与を財源とした選択制DCの場合)は全額課税対象外 | 全額損金算入。従業員拠出分は生命保険料控除の対象 |

| 運用時 | 運用益は全額非課税 | 同左 | |

| 受給時 | 公的年金等控除、退職所得控除の対象 | 同左 | |

| 運用期間 | 75歳まで給付を受取らずに運用を継続することが可能 | 企業または基金が定める期間 | |

| 途中引き出し | 原則として60歳まで不可 | 退職時に一時金で支給可能 | |

| 引き出し時期 | 原則として60歳から75歳までの範囲で、加入者が選択する時期 | 退職時、または原則として60歳から70歳までの範囲で、企業または基金が定める年齢 | |

| 注意点 | 予定どおりに運用できないと、従業員の退職金が想定よりも減る場合がある | 予定どおりに運用できないと、企業が補填しなければならない場合がある | |

(出所:厚生労働省「確定拠出年金制度の概要」、労働金庫連合会「DBとDCの比較表」を基に作成)

(注)2024年11月以前にDCを実施している場合、現行の拠出限度額(2万7,500円/月)を維持することができます。

5)DCに関する直近の法改正は?

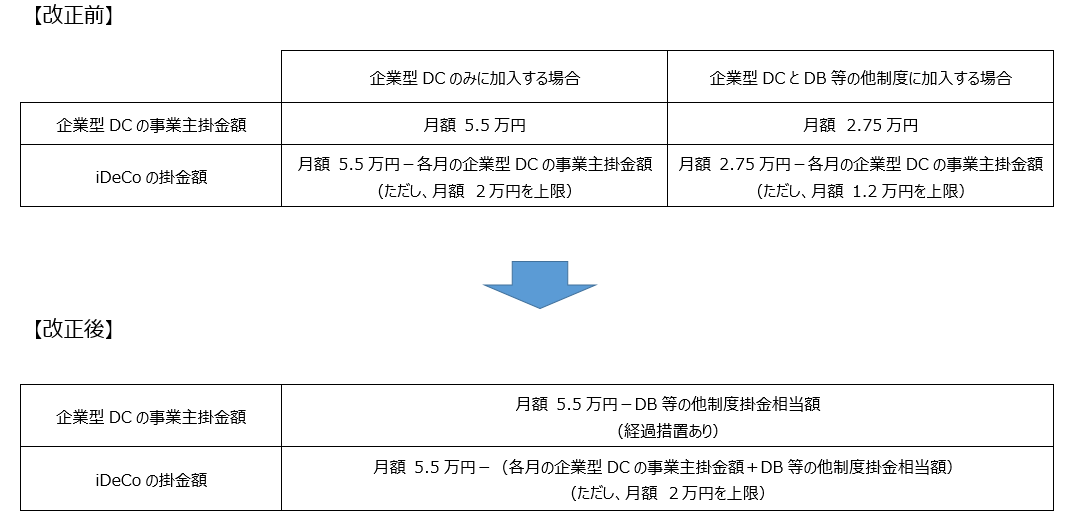

2024年12月1日より、DCの事業主掛金額とiDeCoの掛金額の上限に関するルールが次のように変わりました。

(出所:厚生労働省「確定給付企業年金制度の主な改正(令和6年12月1日施行)」)

DCの事業主掛金額は、現状は「月額5.5万円か月額2.75万円のいずれかが上限」というシンプルなルールになっていますが、改正後は「月額5.5万円-DB等の他制度掛金相当額」という形で上限が変動します。なお、2024年12月1日時点でDCを実施している企業については、経過措置が設けられています。

以上

(執筆 向井洋平(むかいようへい) 年金数理人・日本アクチュアリー会正会員 1級DCプランナー 【著書】『確定拠出年金の基本と金融機関の対応』『金融機関のための改正確定拠出年金Q&A』-いずれも経済法令研究会)

(監修 人事労務すず木オフィス 特定社会保険労務士 鈴木快昌)

当社から(株)日本情報マートに依頼し執筆していただいたものを当社で編集したものです。

日本-年基-202501-170-0450-D