1.高インフレで金利のある世界に

コロナ禍やロシアによるウクライナ侵攻を機に、2022年頃から世界的に物価が高騰、予想外にインフレ率が上昇しました。欧米では物価の安定を責務とする中央銀行が積極的に政策金利を引き上げ、インフレ鎮静化に努めてきました。2024年に入りようやくインフレ率が十分に低下してきたため、欧米では政策金利の引き下げが開始され、金融市場は利下げのペースやどこまで政策金利を引き下げるのかという金利の到達地点(「ターミナルレート」)への注目度が高まっています。

日本の場合、コロナ禍以降、欧米のように利上げを進めたわけではありませんが、2023年4月に植田総裁が着任して以降、異次元緩和からの脱却を進めています。最近は、経済・物価が日本銀行の想定する見通しとおりに順調に進んでいることや、円安による物価の上振れリスクが高まっていることを背景に、2024年3月にはマイナス金利政策から脱却、7月には政策金利を0.25%に引き上げました。日本の場合はどこまで金利を引き上げるのか、という到達地点が注目点です。

2.自然利子率とは

金利の到達地点を判断する上で参考になる考え方が自然利子率や中立金利という概念です。これは、経済・物価に対して中立的な金利、つまり金融政策が緩和的でも引き締め的でもない状況になる金利を指しています。経済が安定している状況の金利ですので、中長期的に望ましい経済が実現した場合に、政策金利がどの程度の水準になっているかという目安になります。足もとはコロナ禍や戦争といった各種のショックでインフレ率が高くなり、欧米では政策金利を引き上げるといった対応を講じましたが、将来的にショックが解消された世界になれば、インフレが落ち着き、政策金利は自然利子率や中立金利の水準になるだろう、と想定されるわけです。

なお、経済学では普段使われる金利(名目金利)から、インフレ率を除いた実質金利の概念が使われることも多いです。自然利子率や中立金利の言葉が使われる場合、名目なのか実質なのかに言及されないことも多いため、間違えないように注意する必要があります。政策金利は名目金利です。仮に実質の自然利子率を1%とすれば、政策金利の目安は実質の自然利子率にインフレ率を加える必要があります。日本、米国、英国、ユーロ圏といった主要先進国はインフレ率に2%の目標を定めていますので、目標が実現した状況の政策金利は、1%に2%を加えた3%ということになります。筆者の感覚では、自然利子率と中立金利はほぼ同様の意味で使われ、自然利子率は実質の概念、中立金利は名目の概念で使われることが多いように思います(注)。

3.日本銀行のコミュニケーションと自然利子率

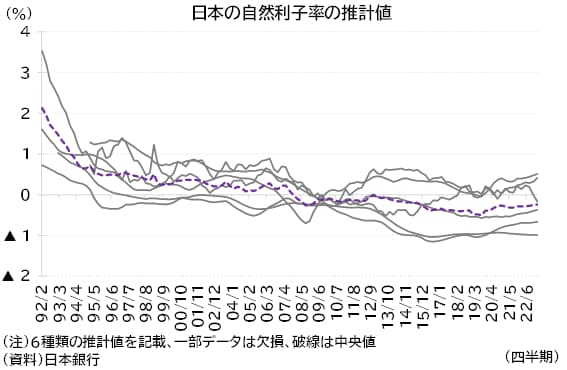

ここまで見たように、自然利子率や中立金利の水準は、金融政策を見通す上ではとても重要となる概念ですが、経済成長率やインフレ率と異なり、直接観察できません。そのため、例えば経済モデルを使用し、景気や物価が安定する状況下の金利をシミュレーションします。ただし、使用するモデルや推計方法によって値が大きく異なる点には留意が必要です。また、推計値自体にも誤差があり、経済モデル自体も現実の一部分に注目して定式化したものですので、おおよその目途にしかなりません。端的には自然利子率や中立金利に正解はなく、日本銀行自身も、自然利子率の推計結果は参考にしつつ、政策運営を進めていく中では、実際の経済・物価の反応を分析しながら、道筋を探っていく必要があることを強調しています。

このように自然利子率は注意が必要な指標ですが、有用な概念であることは確かであり、日本銀行は数種類の方法を使った自然利子率の推計結果を公表しています。足もとでは、実質値でおおよそマイナス1%から0.5%の範囲となっています。2%の物価目標を考慮すれば、名目値で1%から2.5%となります。金利を上げすぎないように慎重に利上げをするとして低く見積もった場合には、政策金利1%がひとつの目安ということになります。

日本銀行は、これまで実施してきた利上げについて「金利水準あるいは実質金利でみれば、非常に低い水準での少しの調整なので、景気に大きなマイナスの影響を与えるということではない」、また「経済・物価の見通しが実現していくとすれば、それに応じて、引き続き政策金利を引き上げ、金融緩和の度合いを調整していくことになる」と述べています。

これは、利上げしても、(名目の)中立金利水準と比較して政策金利が低いため、金融緩和的な状況には変わりがないこと、今後、追加で利上げしても緩和度合いは小さくなるが、景気や物価上昇を促す金融緩和状況が続くということになります。

4.経済変化と自然利子率

経済状況に応じて自然利子率が変化することも重要な点です。金利は、お金を借りる人と貸す人の間で決まるものですが、企業など借りる人の投資需要が増加すれば金利は上昇し、家計など貸す人の貯蓄需要が増加すれば金利は低下するからです。つまり、安定した経済状態においてお金を借りたい人が多い経済か、貸したい人が多い経済か、で自然利子率は異なります。生産性が高く投資意欲が強い経済では自然体で金利が上がりやすくなりますし、リスク回避志向が強い場合や老後の資金確保の動きが強い経済では自然体で貯蓄需要が増え、金利は下がりやすくなります。

世界的には、リーマンショック以降、生産性の低下や高齢化に伴う貯蓄需要の増加などで先進国の自然利子率が低下傾向にあったということが共通認識となっています。ただし、欧米では、コロナ禍によって生活習慣や経済構造が変化したことも、自然利子率に影響するのではないか、という議論がなされています。気候変動対応や経済安全保障を強化しようする動きも、自然利子率に影響を与えている可能性があります。現時点で自然利子率にどのような影響を及ぼしたかという共通認識はないと思われますが、自然利子率の推計においてこうした変化が補足できていない可能性もありますので、各国の中央銀行もこうした構造変化に気を配っています。

日本では、長らく金利が低い状況が続いてきましたが、17年ぶりの利上げを実施し、今後は金利のある世界になるとの見方も増えてきました。7月の記事(注2)にあるとおり、日本銀行の金融政策は住宅ローン金利などとも密接に関係しますし、急速に円安に進んだ為替レートにも影響することから、今後の日本銀行の政策に注目が集まっています。その際、自然利子率の概念を把握しておくと、日本銀行の発するメッセージが読み解きやすくなるように思います。

(注1)専門的になりますが、価格硬直性が存在しない均衡での金利(自然利子率)と物価が安定する金利(中立金利)といった区別をする文献もあります。

(注2)金利上昇による変動金利型住宅ローン利用者への影響、2024-07-22、ニッセイ基礎研究所 福本 勇樹 金融研究部 金融調査室長

https://www.nissay-biz-site.com/article/ndbhcph1

(執筆 ニッセイ基礎研究所 高山武士 経済研究部 主任研究員)

生24-4328,法人開拓戦略室