1 各金融政策による日本国債金利(10年物)に対する押し下げ効果の測定(2022年7月末時点)

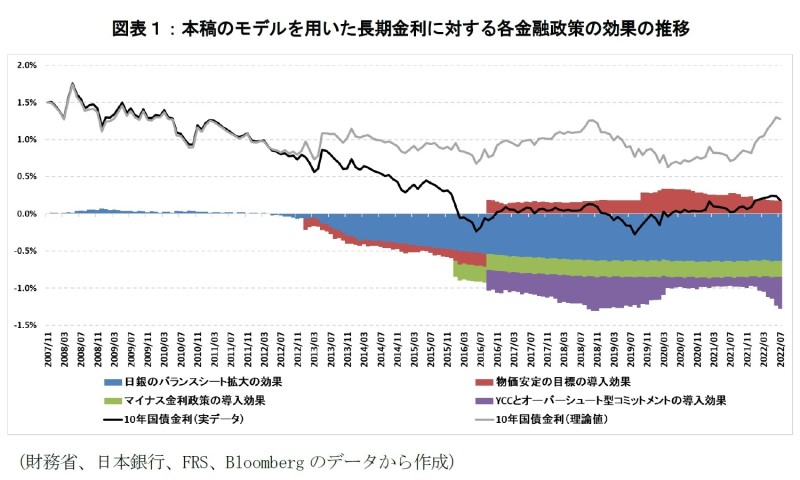

「日本銀行の金融緩和解除で長期金利はどの程度上昇するか-日銀の金融緩和政策による長期金利の下押し効果の測定」のモデル設定に基づいて、長期金利の適正水準(理論値)を計測すると、2022年7月末時点で1.28%であった。財務省のデータによると2022年7月末時点の長期金利は0.185%であったので、日本銀行の一連の金融政策によって長期金利が1.1%程度押し下げられていることになる。この評価結果に基づくと、需給によって一時的に上下することはあるだろうが、現時点で日本銀行がすべての金融政策を解除すると、この押し下げ効果が剥落することで1.1%くらいの長期金利の上昇が生じる可能性について留意しておくべきということになる。

また、上記のモデル設定では、日本銀行の金融政策に伴う長期金利の下押し効果を「日銀のバランスシート拡大の効果」「物価安定の目標の導入効果」「マイナス金利政策の導入効果」「イールドカーブコントロール(YCC)とオーバーシュート型コミットメントの導入効果」に分けて計測している。それぞれ「日銀のバランスシート拡大の効果」が0.632%、「物価安定の目標の導入効果」が▲0.184%1(※)、「マイナス金利政策の導入効果」が0.217%、「YCCとオーバーシュート型コミットメントの導入効果」が0.429%となっている。

2022年3月末に日本銀行は連続指値オペを制度導入後初めて通知をした。連続指値オペはYCCを維持するための方策の一つと捉えられるが、連続指値オペの初通知以降「YCCとオーバーシュート型コミットメントの導入効果」による下押し効果が強まっている。本稿の計測では2022年2月末との比較で「YCCとオーバーシュート型コミットメントの導入効果」は0.25%程度増大している。つまり、このことは日本銀行が連続指値オペを導入していなければ、長期金利がさらに0.25%程度上昇していたと推測できることを意味している。

コロナ禍において海外では金融緩和の強化により短期金利・長期金利ともに低下した中で、日本ではマイナス金利政策やYCCの効果もあって短期金利・長期金利ともにほとんど変動しなかったため、YCCによる下押し効果はコロナ禍以降そのほとんどが失われていた。しかしながら、2022年に入って以降、日本銀行が連続指値オペを導入するなどして金融緩和政策を維持する一方で、海外中銀がインフレ抑制を目的に金融引き締めに転換したことで、YCCによる下押し効果はコロナ前の水準にまで回復している。

1 マイナスは押し上げ効果を表す。

2 YCC解除に向けた難しいかじ取り

2022年7月末時点で、無担保コールレート(オーバーナイト物)と長期金利の長短金利差は0.2%程度である。日本銀行による金融政策正常化の実行プロセスでは、最終的にマイナス金利政策の解除により短期金利の利上げを実行することを想定に入れる必要がある。その際には、長短金利の逆イールドを避けつつ、徐々に長短金利差を拡大しながら全ての金融政策を解除するという難しいかじ取りが求められる。この問題意識に基づくと、「経済活動が改善する中で賃金と物価の好循環がもたらされる」というベストな形での物価目標が達成されるのと同時に全ての金融政策が一度に解除されるわけでなく、少なくともYCCとマイナス金利政策はタイムラグをもって解除されることになるだろう。

本稿の分析によると、現時点ではYCCによる下押し効果は0.429%あることから、YCCのみを解除した場合、0.63%程度の長短金利差が確保され、短期金利の利上げが可能となる。さらに、YCCの解除と同時に日本銀行のバランスシートの縮小を同時に行う、マイナス金利政策の解除の時間軸について明確にしておくなどの対応策も併用することでさらなる長短金利差を確保できる可能性がある。

ただし、日本銀行がYCCを解除するなど金融緩和から引き締めに転じるのは、海外と比較して数年遅れになるであろうが、その際に経済成長率や物価上昇率の観点で十分に金融引き締めを行っても、景気後退等の問題がない良好なファンダメンタルズの状況にあるのかどうか、といった点について留意する必要がある。YCCによる下押し効果が十分な状況でYCCを解除したとしても、ファンダメンタルズの状況が十分良好でなければ、YCC導入直前のように長短金利差が再び縮小し、短期金利を利上げできなくなるシナリオもありえる。

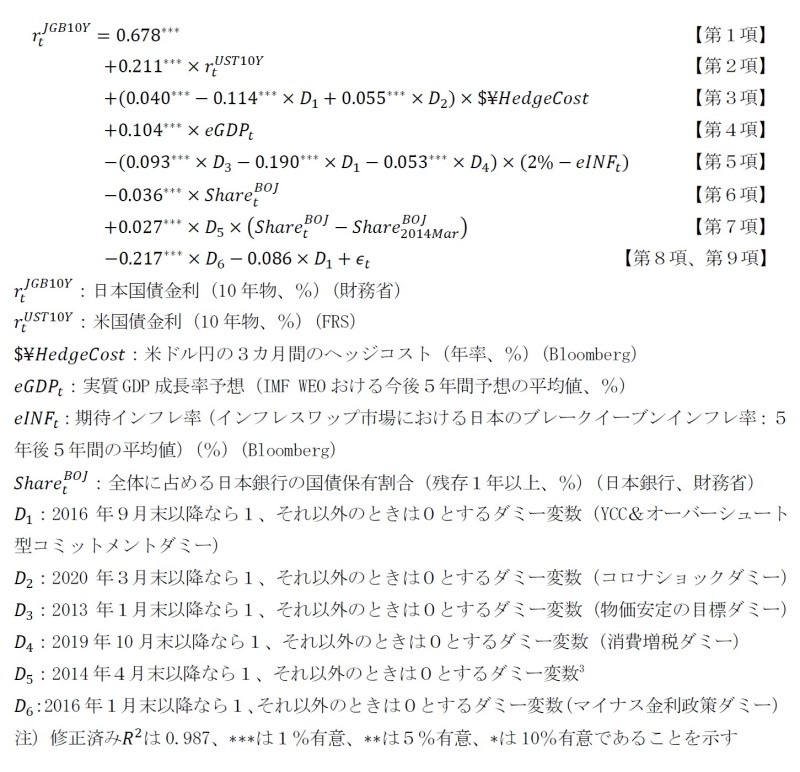

3 ご参考:本稿の計測モデルについて

本稿では、YCC導入時に日本銀行が公表した線形回帰モデル2を参考に、物価安定の目標や海外投資家の需給、2019年10月の消費増税も考慮に入れて各金融政策の効果測定を試みた。2007年11月から2022年7月までの月末データを用いて、日本国債金利(10年物)について重回帰分析を行うと以下のようになった。

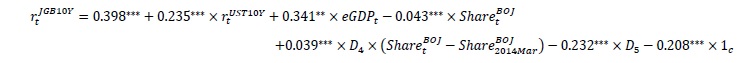

2 「「量的・質的金融緩和」導入以降の経済・物価動向と政策効果についての総括的な検証【背景説明】」のモデルで、本稿の記法を用いると、次式のようになる。日本銀行のモデルでは、実質GDP成長率予想にコンセンサス・フォーキャストを使用しており、係数に差異が生じている。なお、*は1%有意、**は5%有意であることを示す。

3 「「量的・質的金融緩和」導入以降の経済・物価動向と政策効果についての総括的な検証【背景説明】」の中で、「2014年入り後に1単あたりの国債買入れ効果が減少したと考えれば、統計的に良好な結果が得られることが分かった」とあり、本稿でもその結果を踏襲している。

以上

(執筆 福本 勇樹(ふくもと ゆうき) 金融研究部 金融調査室長・年金総合リサーチセンター兼任)

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

2022-1553G